Tylko na przestrzeni pięciu ostatnich lat średnie wynagrodzenie zwiększyło się z 4221 do 5505 zł brutto. Dla kupujących nieruchomość na kredyt to jednak żadne pocieszenie. W tym samym okresie przeciętna wartość udzielanej hipoteki wzrosła w podobnej proporcji, tyle że z prawie 235 000 do niecałych 330 000 zł.

- Kredyty hipoteczne wyższe w rok o prawie 11 proc.

- Wynagrodzenia Polaków rosną o 9,6 proc. rocznie

- Jak zmiany stóp procentowych wpływają na raty kredytu?

- Jak sprawdzić, o ile wzrośnie rata kredytu?

- Jak obniżyć koszty kredytu?

- Jakie zmiany na rynku kredytów hipotecznych?

- Gdzie kupić ubezpieczenie do kredytu hipotecznego?

Analizujemy, jak zmieniały się ceny kredytów mieszkaniowych oraz zarobków w Polsce na przestrzeni ostatnich 5 lat. Wyjaśniamy również, ile trzeba zapłacić za ubezpieczenie do kredytu hipotecznego i jak na nim zaoszczędzić.

Kredyty hipoteczne wyższe w rok o prawie 11 proc.

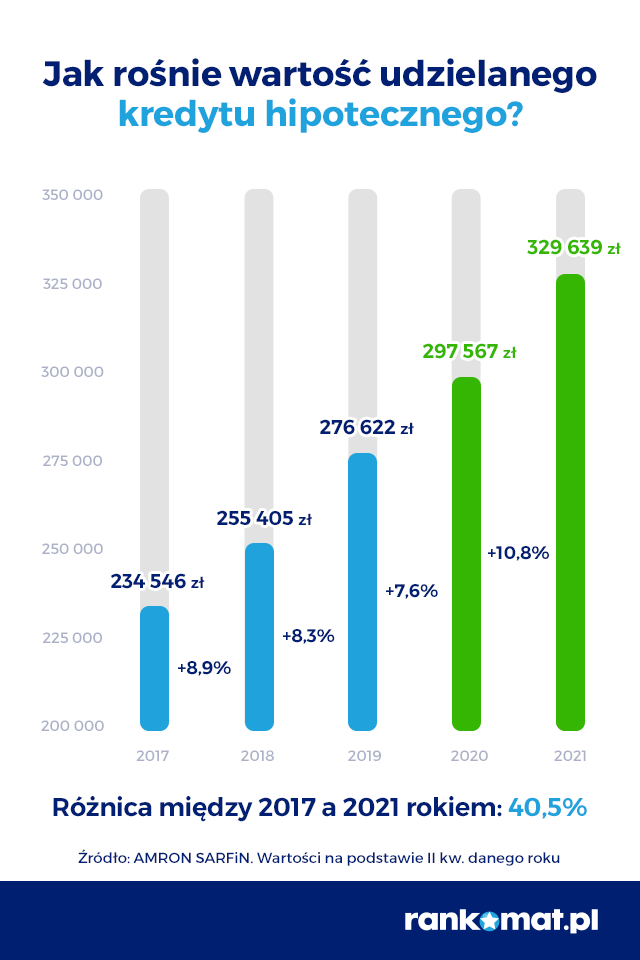

W 2017 roku średnia cena kredytu mieszkaniowego zaciąganego w Polsce wynosiła 234 546 zł. W 2021 roku było to już 329 639 zł, czyli o blisko 100 000 zł mniej. W skali 5 lat kredyty podrożały więc o 40,5 proc. - wynika z zestawień międzybankowej bazy danych o nieruchomościach AMRON SARFiN. Dodajmy, że rozpatrujemy tutaj wzrosty zaobserwowane pomiędzy II kwartałami z poszczególnych lat.

Między 2017 a 2018 rokiem zanotowano wzrost rzędu 8,9 proc. W następnym roku tempo minimalnie zmalało, ponieważ pożyczki podrożały o 8,3 proc., a w latach 2019-2020 zanotowano zwyżkę na poziomie 7,6 proc. Pomiędzy drugimi kwartałami 2020 i 2021 roku koszty kredytu rosły w rekordowym tempie, dając średnią 10,8 proc.

Wynagrodzenia Polaków rosną o 9,6 proc. rocznie

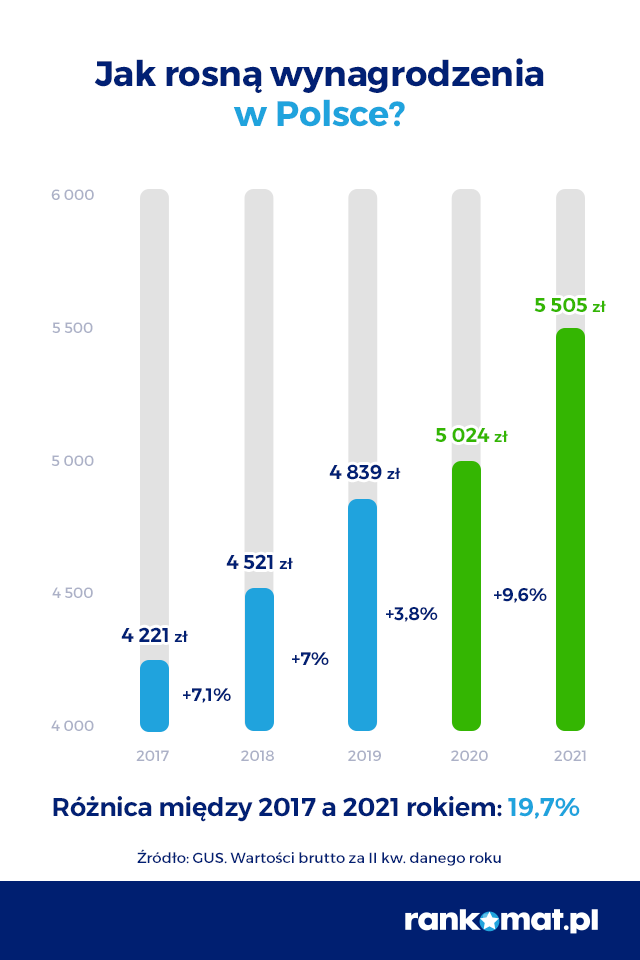

Równolegle do kredytów rosły też średnie zarobki Polaków, ale znacznie wolniej. W skali ostatnich 5 lat (2017-2021) tylko o 19,7 proc. - na podstawie danych GUS. Przez pierwsze dwa lata omawianego okresu średnia pensja wzrosła najpierw o 7,1 proc., a potem o 7 proc.. Między rokiem 2019 a 2020 wzrost wyraźnie zahamował (3,8 proc.), jednak później znacznie przyspieszył, dochodząc do poziomu 9,6 proc.. W 2017 roku startowaliśmy z pułapu 4221 zł, żeby 2021 roku zatrzymać się na poziomie 5505 zł.

Podsumowując, między drugimi kwartałami lat 2017-2021 średnia polska pensja brutto wzrosła o prawie 20 proc. (+1284 zł), a kredyty hipoteczne podrożały nieco o ponad 40 proc. (+95 093 zł).

Jak zmiany stóp procentowych wpływają na raty kredytu?

Przedstawione przez nas dane dotyczą okresu przed podniesieniem stóp procentowych, które to miało miejsce pod koniec 2021 i na początku 2022 roku. Niestety, konsekwencją tych działań będzie m. in. podniesienie kosztów kredytów hipotecznych.

Zmiany stóp procentowych, za którymi stoi Rada Polityki Pieniężnej, mają wpływ praktycznie na całą polską gospodarkę, w tym na rynek kredytów hipotecznych. W okresie nasilenia pandemii wskaźniki te były rekordowo niskie, co było świadomym działaniem decydentów, mającym na celu zminimalizowanie negatywnych ekonomicznych skutków obecności wirusa. Takie decyzje przyczyniły się jednak do pojawienie się niepokojąco wysokiej inflacji, a to z kolei skłoniło radę do podwyżek stóp.

Czym w ogóle jest stopa procentowa? Mówiąc najprościej, jest to cena pieniądza, jaką płacimy za jego pożyczenie. Wzrost stóp automatycznie zwiększa więc koszty kredytów. W ostatnich miesiącach raty potrafiły zdrożeć nawet o 300 czy 400 zł w skali miesiąca. Oczywiście, skala wzrostu miesięcznych opłat jest zależna od parametrów pożyczki, jaką zaciągnęliśmy.

Jak sprawdzić, o ile wzrośnie rata kredytu?

Jednym z narzędzi, za pomocą których można obliczyć zmianę wysokości rat kredytu hipotecznego, jest kalkulator dostępny na oficjalnej stronie rządowej. Można go znaleźć pod adresem finanse.uokik.gov.pl/kalkulator-zmiany-oprocentowania.

Parametry pożyczki potrzebne do ustalenia orientacyjnej wysokości raty kredytowej powinny znajdować się w umowie kredytowej, którą podpisaliśmy z naszym bankiem. W razie problemów z ich odnalezieniem możemy zwrócić się do naszego kredytodawcy, który udostępni nam te informacje.

Jak obniżyć koszty kredytu?

Niestety, na wysokość stóp procentowych nie mamy bezpośredniego wpływu, a to one przyczyniły się do podwyższenia miesięcznych rat kredytowych. Nie zapominajmy jednak o dodatkowych kosztach, jakie są związane z zaciągnięciem pożyczki. Banki standardowo wymagają od nas ubezpieczenia nieruchomości, którą kredytujemy. Taką polisę możemy kupić bezpośrednio u kredytodawcy, ale nie musimy. Wymagane jest tylko wykupienie ubezpieczenia o podanym zakresie oraz scedowanie jej na bank. Ubezpieczyciela możemy jednak wybrać samodzielnie, co może pozwolić nam trochę zaoszczędzić, a ponadto znaleźć zakres ochrony, który chroni nie tylko interesy banku, ale i nasze.

Trudno obniżyć koszty kredytu w sposób bezpośredni, bo wymagałoby to zmiany lokalizacji nieruchomości. W zasięgu naszych możliwości jest za to znalezienie tańszej polisy mieszkaniowej.

Jakie zmiany na rynku kredytów hipotecznych?

Przyczyn rosnących cen kredytów hipotecznych w Polsce jest co najmniej kilka - inflacja, zastopowanie gospodarki przez lockdowny związane z pandemią koronawirusa, czy ostatnio wojna rozpętana przez Rosję na Ukrainie. Dalsze zmiany na rynku kredytów będą więc ściśle związane z sytuacją międzynarodową i ekonomiczną w naszej części Europy. Sytuacja jest dynamiczna, ale specjaliści są właściwie zgodni co do tego, że większość kredytobiorców powinna poradzić sobie z wzrostem miesięcznych rat. Swoją politykę zmieniają też banki, które jeszcze wnikliwiej prześwietlają finanse osób ubiegających się o kredyt. Uzyskanie pożyczki na zakup nieruchomości, przynajmniej w najbliższych miesiącach, powinno więc być trudniejsze, niż było w ostatnich kilku latach.

Gdzie kupić ubezpieczenie do kredytu hipotecznego?

Polisę mieszkaniową do kredytu hipotecznego można kupić w banku, co może jest wygodne, ale niekoniecznie opłacalne. Trzeba mieć świadomość, że pożyczkodawca może narzucić nam wybór ubezpieczenia i wyznaczyć jego zakres, co zresztą robi, ale towarzystwo mamy prawo wybrać samodzielnie. Współcześnie najprościej jest to zrobić za pomocą porównywarki ubezpieczeń.

Wybór jest więc naprawdę spory. Warto się dobrze zastanowić, jaki konkretny produkt będzie dla nas najlepszy, czyli, innymi słowy, wybrać kluczowe rozszerzenia. Kiedy już wiemy, jaką polisę chcemy nabyć, sprawdźmy jej cenę i różnych ubezpieczycieli. W tym niezastąpiony jest kalkulator ubezpieczeń, z poziomu którego można przejść bezpośrednio do zakupów.

Ważne informacje

1. Między rokiem 2017 a 2021 ceny kredytów wzrosły o ponad 40 procent

2. W tym czasie rosły też wynagrodzenia Polaków, ale już o 30 procent

3. Średnia wartość hipoteki udzielanej w Polsce w 2021 roku wynosiła 329 639 zł

4. Do kredytu trzeba mieć ubezpieczenie, ale można je kupić poza bankiem

FAQ – najczęściej zadawane pytania o kredyt hipoteczny i ubezpieczenie

Dlaczego polisa mieszkaniowa do kredytu za mieszkanie jest obowiązkowa?

Ponieważ jest to standardowy wymóg banków, które w ten sposób dodatkowo chronią swoje inwestycje.

Czy polisę do kredytu muszę kupić w banku?

Banki jedynie narzucają nam obowiązek posiadania ubezpieczenia kredytowanej nieruchomości oraz minimalny zakres ochrony, jednak ostateczne warunki polisy (rozszerzenia) oraz towarzystwo możemy wybrać samodzielnie.

Czy bank może być też ubezpieczycielem?

Tak, choć z reguły banki oferujące polisy mieszkaniowe do kredytu hipotecznego są tylko pośrednikami, a polisa pochodzi od towarzystwa współpracującego z bankiem i mającego z nim podpisaną umowę.

Na jaką kwotę ubezpieczyć nieruchomość przy kredycie?

Nieruchomości oraz znajdujące się na ich obszarze mienie powinno się ubezpieczyć na kwotę precyzyjnie oddającą ich realną wartość. Zawyżenie lub zaniżenie tej kwoty może poskutkować poważnymi stratami finansowymi.

Co powinna zawierać polisa mieszkaniowa do kredytu?

Do kredytu banki wymagają minimalnego zakresu ochrony, czyli ubezpieczenia murów i ewentualnie elementów stałych od pożaru oraz innych zdarzeń losowych. Ubezpieczony może poszerzyć taką polisę o dodatkowe mienie i ryzyka.

Ile kosztuje ubezpieczenie nieruchomości wymagane przez bank?

Podstawowe ubezpieczenie może kosztować nawet 100 zł w skali roku, ale jego cena jest zależna od wartości nieruchomości – im ta jest droższa, tym wyższa jest składka.